モデルリスク管理:規制対応と事業持続性の生命線

シュリダール・スリラーヤン(Sridhar Sourirajan)、モデルリスク管理担当ディレクター、SAS

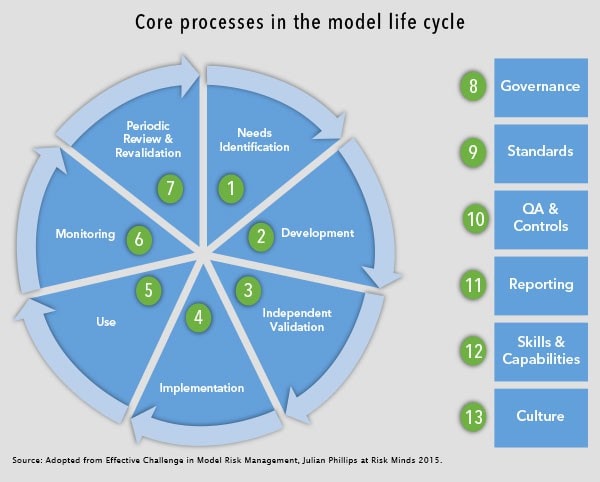

分析モデルは、現代の金融機関の「血液」と言えます。そのライフサイクル全体を通じて、分析モデルは組織全体の多様なステークホルダーのニーズに影響を及ぼします。ただし、誤った情報や不正確な方法でモデルを使用した結果として意思決定が行われると、ビジネスに悪影響が及びます。

したがって、金融機関は今、現在および今後のビジネス要件や規制要件に伴って生じる幅広いアナリティクス課題やガバナンス課題に対処する取り組みに対し、リソースを集中的に投入しつつあります。この取り組みにおいて中軸のコンピテンシーとなるのが、モデルリスク管理です。歴史的に、モデルは全社レベルのガバナンスを欠くサイロ(縦割り管理体制)の中で開発されてきた経緯があり、そのことが、データ品質、定量化手法、モデル使用/検証プロセスにおける一貫性の欠如につながっていました。これらの欠点を解消する目的に特化して設計されているのが、モデルリスク管理という機能領域です。

モデルリスク管理の台頭

2008年の世界金融危機を受け、規制当局はモデルリスク管理への注力を著しく増大させました。米連邦準備制度(FRB)のSR 11-7という規制は、銀行持株会社(BHC)に対し、設計・実装・検証のプロセスに厳格な手法を適用することによってモデル関連リスクを管理および統制することを義務付けています。したがって、モデルリスク管理はCCAR(包括的資本分析およびレビュー)プロセスの重要な構成要素であり、銀行は、モデル・ガバナンスのポリシーと手続きを遵守していること、モデルが経営陣によって承認済みであること、さらには、効果的な課題提起とその解決がなされたことに関する文書化された証拠を提出しなければなりません。

実際には、BHCだけでなく、資産管理会社から保険会社に至るまでの金融機関全般が、投資、資本配分、ビジネス・パフォーマンス、リスク管理、規制遵守といったプロセスの中核で、分析モデルの管理を向上させなければならないことを理解しています。

レガシー・システム/プロセスへの依存:どのような弊害の恐れがあるのか?

モデルの設計、開発、テスト、導入、使用において様々な弊害が生じる恐れがあり、それがひいては、不正確な出力に基づく意思決定とそれに起因するビジネスへの悪影響につながります。

正しく機能しないモデル、あるいは不正確または不適切に使用されたモデルからの出力に基づいて行われる意思決定に依存することは、モデルリスク発生の原因となります。モデルリスクは、資本計画に対して規制当局の承認が得られない事態や、財務損失、銀行の評判の失墜、株主価値の損失につながりかねません。

モデルの機能不全やパフォーマンスの劣化(アップリフトの損失)には、2つの根本的な理由があります。

- 不正確なデータ、不適切な設計、理論の適用方法の誤り、数理計算上のエラー、不適切な想定などのために、モデルが根本的に不適切である場合。これらの不具合はいずれも不正確な推計値を生み出す原因となり、そうした不適切な推計値がビジネス目標に適用された場合、悪影響につながりかねない意思決定が下されるのは必然と言えます。

- モデルの設計と開発は根本的には正しいが、モデルの使用方法や適用方法が間違っている場合。特定の状況に合わせて設計されたモデルを、想定が異なる別の環境に使用すると、重大なモデルリスクが生じる可能性があります。モデルの限界と対象範囲を定義し、それを遵守することが極めて重要です。

こうした課題の原因は、モデルのガバナンスとワークフローに対する統制が欠如している状況や、以下に示すような数多くの問題点をはらんだレガシー・システムに依存している状況にまで遡ることができます。

- 現行の全社的な情報システムからのサポートが既に打ち切られているデータベース・テクノロジー(新たな要件に対応するためのアップデートや規模拡張がほとんど不可能)

- システムの不適切な統制に起因する、データの整合性の欠如

- 異種混在のモデル・インベントリ・データベース群やその他のストレージ領域(例:Microsoft SharePoint)を横断して変更管理を文書化するための監査証跡、必要十分なガバナンス、または記録が存在しない

- データソース間の統合の欠如(依存関係や相関関係に起因するリスクの追跡が、不可能ではないとしても、困難)

- 多くのソースから収集されるデータを集積/統合するために必要な手作業のせいで、エラーが発生するリスクが高い

- レポーティング機能やそのスケーラビリティが極めて限定的(レポーティング・ニーズが増大しても手作業で対処するしかない)

モデルリスク管理のベストプラクティス

モデルリスク管理を改善する手段としては、ライフサイクルの各ステージでモデルリスクを測定したり対応策を講じたりするための統制やガイドラインを確立することができます。例えば、以下のような統制や対策が考えらます。

- 設計ステージにおいて概念的健全性の評価を実施する

- 開発ステージにおいてピアレビュー(別の開発者による評価検証)を実施する

- モデル使用に関する制限を確立する

- モデルを現場に実装した後に、継続的なモニタリングと保守レビューを頻繁に実施する

モデルリスク管理のベストプラクティスを銀行に導入するためには、以下の取り組みが必要になります。

- モデル・ライフサイクル全体および関連する全ての構成要素にわたり、高度なデータ整合性と「正確かつ一元的な情報源(single source of the truth )」を確立する

- 手作業によるレポーティングを排除する。また、経営層向けダッシュボードを導入する

- スケジューリング機能とモニタリング機能をシステムに組み込む

- エンドユーザーがデータニーズの変化や、ワークフローやレポーティングの変更に自律的に対処できる機能を導入する

- モデルの開発チームと検証チームの間の連携(ピアレビューを含む) を確立する(モデリングに関与する各種グループ間におけるピアレビュー・プロセスの詳細については、Webセミナー

「Model Risk Management Is Key to Regulatory and Business Sustainability」(モデルリスク管理は規制対応と事業持続性のカギ) をご覧ください。このWebセミナーは「American Banker」誌が提供し、本稿の筆者のほか、SunTrust社のモデルリスク管理担当副社長であるカレン・リテネラー(Karen Reteneller)氏も出演しています)

事業持続性の確保に向けたカギとしてのモデルリスク管理

多くの金融機関は今や、モデルリスク管理が単なる規制遵守に留まらない取り組みであること、すなわち、自行のビジネスの持続可能性を左右する極めて重要な業務機能であることに気づいています。

モデルリスク管理は、まさに中軸となるコンピテンシーであり、そこには、組織文化を変革することや、モデル使用に伴うリスクを測定・軽減するためのベストプラクティスを採用することも含まれます。銀行は、規律と連携が行き届いたモデル開発/実装プロセス、検証サイクルの効果的な管理、強力なガバナンス・ポリシー/統制/管理構造が下支えする明確に定義されたモデル利用プロセスを整備することにより、ビジネス/リスク管理/コンプライアンスに関する組織の幅広い目標に適合する強力なモデルリスク管理フレームワークの確立に向けた道のりを順調に進んでいくことができます。

シュリダール・スリラーヤン(Sridhar Sourirajan)は、業界最高水準のSAS® Model Risk Managementソリューションを担当するプリンシパル・アーキテクトです。構想からデリバリー、世界中の銀行による採用とその成功に至るまでの開発業務全般を指揮してきました。ビジネスとテクノロジー、両方の領域に精通しており、米国CCARの対象銀行、米国DFAST(ドッド・フランク法に基づくストレステスト)の対象銀行、世界中のG-SIB(グローバルなシステム上重要な銀行)およびD-SIB(国内のシステム上重要な銀行)に対し、モデルリスク管理の取り組みに関するコンサルティングを幅広く行っています。