Maximieren Sie die Effektivität Ihres Anti-Geldwäsche-Programms durch verbesserte Kundeninformationen und optimierte CDD/EDD-Prozesse über den gesamten Kundenlebenszyklus hinweg.

Verfolgen Sie beim Kunden-Monitoring einen risikobasierten Ansatz.

Die SAS Customer Due Diligence-Lösung erstellt automatisch ein Risikoprofil für jeden Kunden mit intelligenten Risikokategorisierungsansätzen, die auf den Risikorichtlinien Ihres Instituts basieren. Die Kundenpopulationen werden auf der Grundlage von Risikowerten (hoch, mittel, niedrig) in Gruppen eingeteilt. So können Sie die Risiken innerhalb Ihres Kundenstamms vollständig verstehen, die laufenden Kundenaktivitäten aktiv überwachen und effiziente regelmäßige Überprüfungen durchführen, die dem tatsächlichen Risiko Ihres Instituts entsprechen.

Gewährleistung einer umfassenden Risikoabdeckung.

Analysten können das Kundenrisiko mit vorgefertigten, analytischen Modellen zur Bewertung des Kundenrisikos genau einschätzen. Darüber hinaus können administrative Benutzer mit einem integrierten visuellen Szenario-Builder Szenarien zur Kundenüberwachung erstellen, verwalten und aktualisieren. Bewährte Szenarien in Kombination mit fortschrittlichen analytischen Risikobewertungsmodellen bieten Ihrem Institut eine umfassendere Risikoabdeckung.

Effiziente Durchführung von Ermittlungen im Rahmen der erweiterten Sorgfaltspflicht (EDD).

Mit der SAS Customer Due Diligence-Lösung können Sie Risikoklassifizierungen ändern und bei Bedarf manuelle Prüfungen als Teil der Tiefenanalyse erstellen. Analysten können das Datum für die nächste periodische Überprüfung manuell im Kundenprofil festlegen. Die vorkonfigurierten EDD-Prüfungsworkflows ermöglichen es den Analysten, EDD-Prozesse zu zentralisieren und zu rationalisieren.

Verschaffen Sie sich einen Gesamtüberblick über den Kunden.

Lösen Sie Entitäten mithilfe fortschrittlicher Analysen auf, um mehrere Datenquellen und Verweise auf einen Kunden zu prüfen und auf Inkonsistenzen, Fehler, Abkürzungen und unvollständige Datensätze zu achten, um festzustellen, ob sie sich auf dieselbe Entität beziehen. Analysten können mit Hilfe von Netzwerk- und Entitätsgenerierungsprozessen, die automatisch Netzwerkdiagramme erstellen und verborgene Beziehungen aufdecken, risikobehaftete Entitäten schnell aufdecken. Das Kundenrisiko-Dashboard bietet eine ganzheitliche Visualisierung des gesamten Kundenrisikoprofils, um Analysten die Informationen zur Verfügung zu stellen, die sie benötigen, um schnellere und fundiertere Entscheidungen zu treffen.

Verbesserung der Effizienz der Untersuchungen.

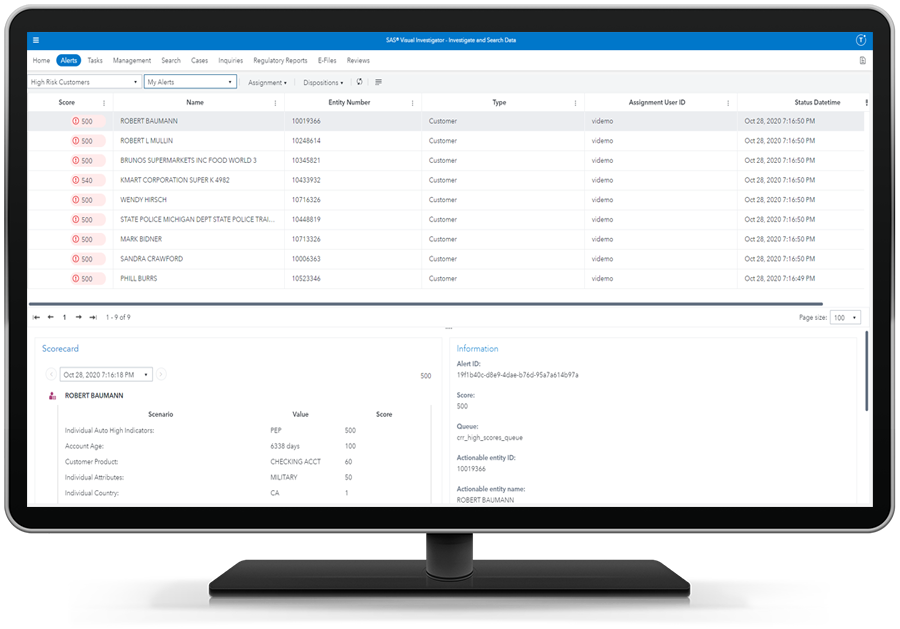

Geben Sie Analytikern bei der Geldwäschebekämpfung mit einer integrierten, konfigurierbaren und benutzerfreundlichen Alarm- und Fallmanagement-Plattform mehr Möglichkeiten. Selbstbedienungsfunktionen und intelligent priorisierte Warnmeldungen ermöglichen eine effiziente Triage, Untersuchung und Disposition. Zusätzlich zu den vorkonfigurierten Bildschirmen der Benutzeroberfläche können Verwaltungsbenutzer den interaktiven Drag-and-Drop-Seitenersteller verwenden, um Einstellungen, Ansichten und Workflows zu konfigurieren und die Anwendung an individuelle Geschäfts- oder Benutzeranforderungen anzupassen.

Sorgen Sie für Transparenz.

Offene (transparente) Modelle zur Bewertung des Kundenrisikos tragen dazu bei, den Erfolg bei internen Modell-Governance-Gremien und externen Aufsichtsbehörden sicherzustellen. Die SAS Customer Due Diligence-Lösung bietet vollständige Kundenprüfungsberichte für Ergebnisprüfungen und Compliance-Zwecke.

Zentrale Features

Schützen Sie Ihr Institut, indem Sie das Risiko einer Kundenbeziehung durch ein umfassendes Screening, regelmäßige Überprüfungen risikobehafteter Unternehmen und den Einsatz von Workflows und Berichten zur Automatisierung von Risikoprüfungen kontinuierlich bewerten.

Kontinuierliche ereignisbasierte Risikobewertung von Entitäten

Bietet eine vollständige Risikoabdeckung über den gesamten Lebenszyklus des Kunden - von der ersten Kontaktaufnahme bis hin zu laufenden CDD- und EDD-Maßnahmen. Ermöglicht Analysten die Überprüfung von Ereignissen zum Zeitpunkt ihres Auftretens - nicht über längere Zeiträume hinweg. Überwacht kontinuierlich die Risikoeinstufung eines Kunden und macht die Analysten auf Änderungen aufmerksam, um sie weiter zu überprüfen.

Ganzheitliche Risikobetrachtung

Bietet eine Netzwerkansicht und eine visuelle Darstellung aller Unternehmen und verbundenen Parteien, um ein vollständiges Bild potenzieller Risiken zu erhalten und die Due Diligence zu vertiefen. Hochentwickelte Visualisierungsfunktionen ermöglichen es Analysten, wirtschaftliche Eigentümer schnell zu erkennen und zu überwachen.

Integriertes Alarm- & Fallmanagement

Ermöglicht eine schnelle Abwicklung von Überprüfungen mit vorkonfigurierten Arbeitsabläufen. Unterstützt die Automatisierung von Prozessen, Wiedervorlage und die automatische Priorisierung von Warnmeldungen.

Angereicherte Kundenprofile

Teilt ein gemeinsames Datenmodell mit SAS Anti-Money Laundering. Verbessert Kundenprofile durch die Konsolidierung von Kundeninformationen aus unterschiedlichen Systemen für genaue, aktuelle und wertvolle Informationen, die es Analysten ermöglichen, die Transparenz zu erhöhen und Risiken zu reduzieren.

Cloud-nativ, flexibel & skalierbar

Hilft bei der Begrenzung der Kosten für die Einhaltung von Vorschriften, indem es auf einer flexiblen, skalierbaren Plattform für öffentliche und private Clouds läuft. Verarbeitet schnell große Datensätze und beschleunigt den komplexen Analysezyklus, von der Datenvorbereitung über die Erkennung bis zur Bereitstellung. Die Flexibilität von Rechen- und Datenumgebungen unterstützt das Wachstum des Transaktionsvolumens und die Komplexität der Modellvalidierung.

Erfahren Sie mehr über SAS® Customer Due Diligence

E-BOOK

Bekämpfung der Geldwäsche mit diesen 5 Funktionen von SAS

Erfahren Sie, wie KI, maschinelles Lernen, intelligente Automatisierung und fortschrittliche Visualisierung Ihren Plan zur Bekämpfung von Finanzkriminalität drastisch verändern können.

WHITE PAPER

AI ist das wichtigste Mittel zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung

Erfahren Sie, wie KI, maschinelles Lernen und robotergestützte Prozessautomatisierung Unternehmen dabei helfen, Herausforderungen zu meistern, Ergebnisse zu verbessern und AML/CFT-Programme effizienter und effektiver zu gestalten.

Artikel

Geldwäschebekämpfung der nächsten Generation - Robotik, semantische Analyse und KI

Lesen Sie mehr darüber, wie Sie AML-Prozesse automatisieren, effizienter und effektiver gestalten können.

Verwandte Angebote

Informieren Sie sich über diese Produkte und Lösungen im Zusammenhang mit der SAS Customer Due Diligence.